Delta变异新冠毒株的快速扩散给经济复苏前景蒙上阴影,美股主要股指周幅下挫,道琼斯指数经历了自去年10月以来最糟糕的一天。投资者幅抛售周期股,能源、金融和工业板块领跌,标普500指数创5月12日以来最单日跌幅。

在波动性上升之际,标普500指数正测试一个关键的技术支撑位,该水准可能决定未来股价走势。标普500指数周一下跌1.6%,一个月来首次短暂跌破50日移动均线。今年类似的下跌发生在3月、5月和6月,每次都是很快反弹。

标准普尔500指数200日移动均线目前位于3894点,意味着其将较当前水平下跌约8%。

相反,如果标普500指数能够决定性地收在其50日移动均线之上,这将使市场重新测试上周创下的4393点的纪录高位,暗示市场可能较当前水平上涨4%。

今年迄今,标普500指数50日移动均线已成功地五次在市场下跌中充当支撑。

Vital Knowledge创始人Adam Crisafulli说 ,就目前而言,这只是一次普通的回调,而不是一场国际灾难。

技术分析师Katie Stockton认为,当前的抛售是“健康的回调”,对投资者而言可能是一个坚实的买入机会。

美股跌到底是短期回调,还是长期抛售的开始,华尔街机构的分歧显然很。

通货膨胀的预测早在几个月前就开始猛增,并创下了8年来的新高。如果这种情况继续下去,就有理由担心了。实际上,它们已经连续两个月下降了。债券市场的5年通胀预测目前比3月中旬的时候还要低。市场认为五年期通胀率约为2.6%。这比我们十年来所惯的要高,但这并没有引起任何重恐慌。

现在投资者最关心的问题莫过于:如果真的出现严重的通胀,我们能做些什么?我们如何保护好自己的投资组合?

下面这张图来自于小摩的研究报告,里面记录了美股历史上的十次牛熊。

据数据统计,熊市平均跌幅45%,持续时间24个月。牛市平均涨幅158%,持续时间54个月,是典型的牛长熊短,牛强熊弱。

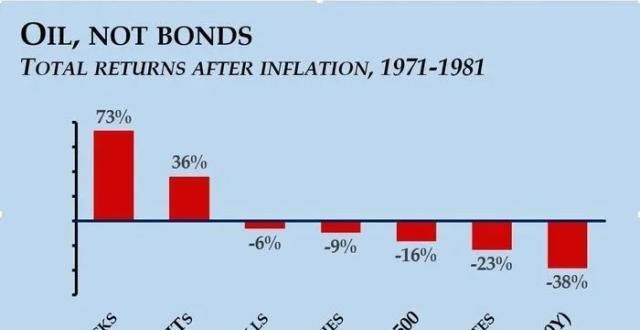

上图显示了1971年12月至1981年12月期间各种类资产经通胀因素调整后的总回报率。

在这段时间里,美国股市步入“失去的十年”。1969年12月31日,道琼斯指数是800.36点,到了1979年12月31日仅仅为838.74点;标普500指数1969年5月31是104.6点,而1979年5月31日的指数为99.73点。

从图表来看,投资者最不想拥有美国国债,其在10年时间里出现近40%的购买力损失,这意味着持有它们会让你亏钱。

实际上,今天的投资风险甚至更。美联储的量化宽松政策、债券购买和零利率政策使国债收益率处于历史最低水平,这意味着如果通胀抬头,资产市场无疑将迎来一场灾难。

公司债券和标普500指数也是糟糕的投资。值得记住的是,这些都是十年来的实际损失,这意味着投资者不仅损失了量资金,他们还损失了量时间。

1970年代能源股的表现明显跑赢市场,但情况不同的是,其中一个关键驱动因素是欧佩克的崛起及对西方实施的两次石油禁运。

第二个注意事项是,尽管房地产投资信托基金表现良好,但它们走来却很不稳定。特别是在经济衰退中,房地产投资信托基金的价格濒临崩溃。根据FactSet的数据,今天的美国房地产投资信托基金在某些方面看起来已经相当昂贵。例如,不动产信托指数ETF(VNQ)的预测股息收益率仅为2.9%,这是自2004年推出以来的最低水平。值得一提的是,甚至在2007年的房地产泡沫期间,其收益率最低不超过3.6%。因此,今天房地产投资信托基金提供的通货膨胀保护可能比我们希望的要少。

20世纪70年代的一个关键区别是,当时没有 "通货膨胀保护 "的国债来保护投资者。所谓的TIPS在理论上几乎是退休者的完美投资。它们是由美国发行的,其票据对违约是安全的。同时,它们的息票可以有效地调整以反映消费者价格的变化。

今天的问题是,TIPS与债券市场上的几乎所有其他东西一样,看起来贵得令人难以置信。如果你今天购买TIPS,可能已经锁定了购买力的实际损失。例如,如果你购买5年期TIPS债券并持有5年,你最终会损失9%的购买力。而30年期的TIPS债券提供了同样的9%的损失,尽管被拉长到30年。

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!

标签:美股 标准普尔500指数 投资者 债券市场 美国股市 投资风险 于小 研究报告 vital knowledge adamcrisafulli