来源:屈庆债券论坛

1

市场回顾与展望

周三债市收益率幅下行。早盘债市平开后小幅震荡,尚未经过公司董事会、股东审议及相关门审批,随后资金面确认宽松,后续情况存在不确定性。上述批准均为本次发行实施的前提条件,隔夜维持在1.70%左右,能否取得上述批准,叠加10点左右黑色系闪跌,以及最终取得批准的时间均存在不确定性。,国债期货率先拉升,带动现券收益率迅速走低。午后资金依旧宽松,债市持续走低,随后市场分机构开始交易周五LPR降息预期,利率再次下行。全天来看,临近尾盘长端期限收益率下行2.5-3bp左右。

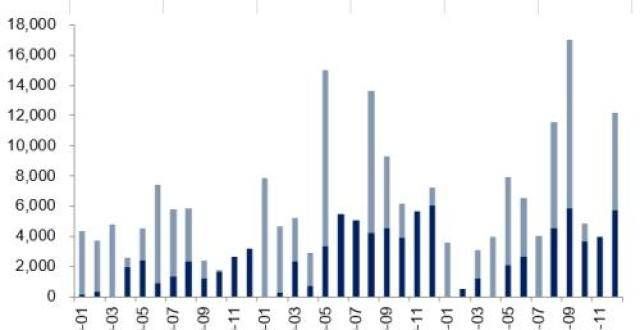

今日资金面继续保持宽松,质押式回购隔夜加权利率保持在1.7%-1.8%之间,带动现券收益率走低。我们统计了今年以来DR001的走势变化,发现除了今年一月流动性持续宽松以外,DR001加权价格能够维持在1.8%以下的交易日并不多(即T日加权价格小于1.8%,T+1日依旧小于1.8%):

今年2月至今,共计有35日个交易日的隔夜加权价格位于1.8%以下,其中19个交易日维持了前日1.8%以下的隔夜加权利率,占比为54%;

最长出现了连续4个交易日DR001保持在了1.8%以下的价格水平,多数时候在维持3天之后便会向上突破这一点位;

通常情况下,出现DR001低于1.8%之后,次日该加权价格会幅走高,平均提升13.12bp;

对于中债十年国债的表现来说,“DR001>

历史来看,从今年的走势中我们发现,除非出现整体流动性幅宽松(例如永煤事件之后的流动性宽松),否则隔夜资金难以出现长时间的“便宜”,其持续性较差,且通常这一宽松现象会在次日得到一定修正,对于债市而言,从平均值来看,对其走势的扰动相对较小,但容易出现利率“概率小幅上行,小概率幅下行”的情况。对于目前的情况而言,我们认为此时资金面持续宽松概率不高,债市追涨性价比较低。

2

关注国债供给冲击

截至今日,8月国债发行额和净融资额分别为6045亿元和4079亿元。参考三季度国债发行计划,8月份新发国债除了两只分别于20日和27日发行的3个月期贴现国债以外,已全公布。加上两只贴现国债的发行额,预计8月国债净融资在4700亿元左右。

由于8月和9月国债到期量偏低,分别只有1966亿元和1133亿元,不少投资者对国债供给冲击表示担忧,以下我们对后续的国债发行情况做简要测算。根据国债发行计划,9月有8只付息国债、6只贴现国债和2只储蓄国债有待发行,比8月多一只付息国债。近期付息国债、贴现国债和储蓄国债的单只平均发行额分别在600、300和200亿元附近,以此计算,9月国债发行额和净融资额分别约为7000和6000亿元。

相较于7月国债净融资-1658亿元,8月和9月快速跳升至4700和6000亿元,增幅较。考虑到有约1.6万亿元新增专项债将在9月和12月集中发行,后续国债对利率债的供给冲击弱于专项债,但仍不容小觑。9月国债和地方债的净融资合计或超过1.5万亿规模,远高于常规水平,与去年5月规模相当,利率债供给冲击需保持密切关注。

3

周三市场策略回顾

早

隔夜海外方面,美联储鲍威尔表示,美联储正在全面收起为实际紧急情况设计的工具;美联储官员卡什卡利指出今年年底、明年年初开始缩债的可能性是合理的;美国7月零售销售环比下滑1.1%,下降幅度远超市场预期的下滑0.2%,前值为增长0.6%;美国7月工业产出环比增0.9%,预期增0.5%;日本正式宣布,将对东京都等地发布的紧急事态宣言解除期限延长至9月12日,并扩覆盖7个地区。

国内方面,财经第十次会议指出,遵循市场化法治化原则,统筹做好重金融风险防范化解工作;发改委指出,将继续切实做好宗商品保供稳价工作;广州房贷利率今年第5次上调,首套及二套放贷利率分别加点120bp和140bp。

市场方面,美国股指全线收跌,国际油价继续走低,10年期美债收益率微跌0.4bp报1.269%。

展望未来,本周前两日债市面临一定利好,但市场整体情绪依旧不强。短期一方面需要关注风险偏好的变化,我们认为股市迅速回调不属于超预期的范围,此前高估值板块已经有调整压力,相反基建板块等依旧较强;而台海消息继续发酵的概率可能不,对市场影响有限。另一方面继续关注资金面分,由于刚放了6000亿,目前整体仍然宽松,但后续随着地方债发行加多,边际收紧的压力仍为改变。整体节奏上,我们依旧判断往后8-9月份,债市继续承压,而到了四季度可能会迎来下行的机会。

午

周二早盘利率是我们认为当前财政政策优先于货币政策的宽松,并不支持利率进一步下行。

今日央行继续开展100亿元7天逆回购操作,完全对冲到期量。资金方面,今日整体十分宽松,隔夜加权利率报在1.7%附近,7天加权报在2.0%左右。现券方面,早盘收益率基本平开,随后进入小幅震荡。10点左右,受到隔夜资金持续宽松以及黑色系期货快速急跌影响,国债期货迅速拉升,带动现券利率幅下行。上午十年国债续发结果出炉,发行利率2.8357%,好于预期的2.86%。临近午盘,多数期限活跃券收益率较昨日下行2bp左右。

展望未来,周二周三利率连续下行,资金面宽松成为主要推手。我们认为主要原因仍是央行周一投放的6000亿MLF对流动性起到短期缓解作用。但往后看,这一现象可能难以维持,一方面1.7%的隔夜利率在当前的货币政策基调中难以长期维持;另一方面财政发力,债供给放量成为难以回避的事实——本周地方债发行创年内新高,下周前两日公告发行量已接近1800亿。结合二季度货政报告里央行缺乏宽松预期表述,因此未来债市依旧面临较为确定的资金缺口压力。策略上建议越下越卖,谨慎追高。

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!

标签: