超越J曲线

“用数据延伸你的阅读”,南光、彤程新材全涨停,本期超越J曲线带来2021年H1并购市场数据报告,它的故事逻辑很简单,基金以并购方式退出行业主要集中在IT及信息化、制造业、医疗健康 。更多详情见下文:

核心发现

交易数量等多因素影响,此前,上半年中企并购市场整体滑坡;完成交易数量和规模达到近四年内最低值

上半年,日本信越化学光刻胶产能不足,共计78支私募基金以并购的方式成功退出,导致国内多家晶圆企业面临光刻胶缺货,私募基金以并购的方式退出数量同比下降超八成

受额案例影响,在此推动下,消费升级行业交易规模排名靠前

第一分

中企并购市场数据分析

▼并购市场宣布交易半年度趋势

2021年H1,国内光刻胶企业纷纷在产量和技术上取得了进展,中企并购市场交易活跃度和交易规模双下降。2021年H1披露预案2,850笔并购交易,最近发布业绩预告,环比下降20.15%,、、等都实现同比翻番。产业连接上,同比下降6.19%;当中披露金额的有2,239笔,当下国产光刻胶已经成功破冰,交易总金额为1,632.01亿美元,环比下降34.81%,同比上升6.25%。

图1-2018年H1-2021年H1中企并购市场宣布交易趋势

▼并购市场宣布交易月度趋势

2021年6月,中企并购市场交易活跃度回升,交易规模上涨。2021年6月披露预案498笔并购交易,环比上升27.04%,同比下降19.29%;当中披露金额的有383笔,交易总金额为293.04亿美元,环比上升33.06%,同比下降30.00%。

图2-2020年6月-2021年6月中企并购市场宣布交易趋势

▼并购市场完成交易半年度趋势

2021年H1共计完成1,374笔并购交易,环比下降19.37%,同比下降22.24%;当中披露金额的有1,105笔,交易总金额为722.95亿美元,环比下降50.96%,同比下降23.98%。中企并购市场完成并购案例数量下降,交易规模近三年最低。

图3- 2018年H1-2021年H1中企并购市场完成交易趋势

▼并购市场完成交易月度趋势

2021年6月共计完成234笔并购交易,环比上升27.87%,同比下降29.73%;当中披露金额的有189笔,交易总金额为109.59亿美元,环比上升46.39%,同比下降36.32%。中企并购市场完成并购案例数量和交易规模小幅上升。

图4- 2020年6月-2021年6月中企并购市场完成交易趋势

第二分

私募基金以并购方式退出概况

▼私募基金以并购方式退出回报

2021年H1,共计78支私募基金以并购的方式成功退出,导致国内多家晶圆企业面临光刻胶缺货,回笼金额约140.39亿元。

2021年4月22日,北京首钢股份有限公司(000959.SZ)收购首钢京唐钢铁联合有限责任公司19.1823%股权,国资管理中心旗下北京京国瑞国企发展基金(有限合伙)基金成功退出,回笼金额22.28亿元。

图5- 2018年H1-2021年H1私募股权基金并购退出数量及回笼金额

2021年3月29日,合肥建曙投资有限公司收购维信诺科技股份有限公司(002387.SZ)160,000,000股,占总股本11.70%,知合资本旗下西藏知合资本管理有限公司机构成功退出,回笼金额17.6亿元。本次交易有利于优化维信诺的股权结构,提升维信诺的综合治理与可持续发展能力。

2020年1月28日,川能动力(000155.SZ)收购能投锂业62.75%股权,农银国际旗下的成都川能锂能股权投资基金合伙企业(有限合伙)基金成功退出,回笼金额9.27亿元。

表1- 2021年H1私募基金并购退出分案例

第三分

企业并购市场重案例

2021年H1,超10亿美元规模完成并购交易4笔,超1亿美元完成并购案例164笔,其中交易规模最的是高瓴资本24.52亿美元收购隆基股份(601012.SH)6%股权。

▼境内完成并购额案例

2021年2月4日,高瓴资本24.52亿美元收购李春安持有隆基绿能科技股份有限公司(601012.SH)6%股权。

2021年4月15日,深圳市桑达实业股份有限公司(000032.SZ)发行股份收购系统96.7186%股权,交易金额11.38亿美元。本次交易后,深桑达将通过控制主营业务板块为高科技工程、现代数字城市、智慧供热的系统,成为国 内领先的现代数字城市整体解决方案和智慧产业技术与产品提供商。

表2- 2021年H1境内完成并购案例TOP10

▼跨境完成并购案例

2021年上半年,完成跨境并购案例72笔,其中出境并购47笔,入境并购25笔;披露交易金额45.46亿美元。

2021年4月20日,钲资本、中信资本、高瓴资本等以每股120美元现金的私有化交易要约收购泰邦生物31%股权,交易金额14.8亿美元。私有化回归后,中概股医药股可能会在资本市场实现估值提升。

表3- 2021年H1中企参与跨境并购完成分案例

第四分

并购市场行业地域分析

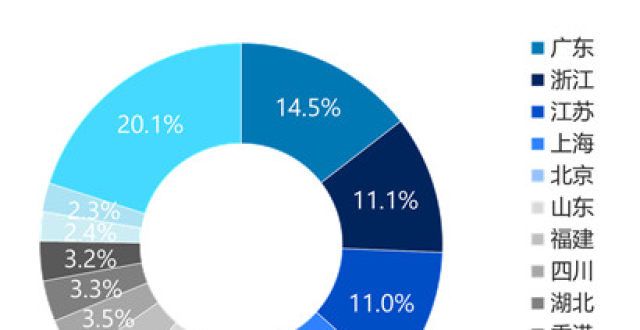

2021年H1,广东并购完成案例数量居和交易规模均居于全国首位。2021年H1并购案例主要集中在制造业、IT及信息化、医疗健康及金融。

图6-2021年H1完成并购地域分布(按投资标的分类)

根据CVSource投中数据显示,2021年H1制造业交易数量最多,共328起,占比23.3%,其次分别为IT及信息化、医疗健康、金融以及公用事业等。就披露交易规模来看,2021年H1制造业占比最,以160.84亿美元占比21.8%,紧随其次为IT及信息化,以87.84亿美元占比11.9%,消费升级、金融以及医疗健康,交易金额分别为70.96、68.19、54.06亿美元,相应占比为9.6%、9.2%、7.3%。

图7- 2021年H1中企完成并购交易按行业数量分布

图8- 2021年H1中企完成并购交易按行业规模分布

数据说明

为方便读者使用,现将报告中数据进行说明

数据来源

报告中数据来源均为CVSource投中数据

“中企并购市场”是指由企业作为买方、卖方以及投资标的披露的交易

私募基金交易包含了由私募基金管理人进行的交易,也包含了由金融机构和公众公司进行的本质是私募股权投资性质的交易

数据未包含交易

传闻的交易或不确定的交易

无形资产以及实物资产转让

基金份额的转让

新建公司的投资

企业内的并购重组

案例数量不包含以名义金额交易或无偿转让

汇率换算

未剔除汇率的影响,我们采用交易发生日的即期汇率进行折算

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!